Les interesan los 3.000 millones de euros en créditos fiscales

Según publica El País, tan sólo CaixaBank y Banco Santander mostrarán “verdadero interés” por Catalunya Banc. El diario cita a “fuentes consultadas” y explica que ambas entidades “son las que mejor pueden aprovechar los aproximadamente 3.000 millones de créditos fiscales que tiene Catalunya Banc en su balance”.

Al parecer, el Fondo de Reestructuración Ordenada Bancaria (FROB) quiere cumplir el plazo anticipado por Luis de Guindos, ministro de Economía. “Directivos de diferentes entidades creen que el proceso podría concluir en la segunda quincena de julio”, afirma El País.

“Catalunya Banc sigue su calendario. Creemos que la entidad se ha estabilizado, tiene valor y creemos que se privatizará antes del verano”. Estas fueron ayer las palabras del secretario de Estado de Economía, Fernando Jiménez Latorre.

Según Hispanidad, “lo más probable es que sea Santander el que finalmente se quede con el negocio en Cataluña y Popular con las oficinas que tiene fuera. La resolución definitiva, antes del verano”.

_______________________________________________________________________

EL FROB VENDERA CATALUNYA BANC SIN TROCEARLO

El presidente del FROB, el fondo español de rescate a la banca, Fernando Restoy antes de comparecer hoy ante la Comisión de Economía del Senado Marcha atrás. El Fondo de Reestructuración Ordenada Bancaria (FROB) ha decidido no vender la red de sucursales de Catalunya Banc de fuera de su comunidad de origen. En total eran 146 oficinas. Así se lo comunicó ayer a los dos interesados que presentaron ofertas no vinculantes por un número concreto de sucursales: Banco Popular y EVO Banco.

Según ha podido saber ABC, FROB y ambas entidades financieras interesadas en comprar oficinas por separado del banco nacionalizado no se han puesto de acuerdo en el precio del coste de reestructuración. Tanto uno como el otro habían hecho una oferta por créditos y depósitos saneados, sin pedir ningún tipo de ayuda más, como algunos medios han informado.

Por tanto, ahora el Estado, a través del FROB, venderá Catalunya Banc como un todo, si bien falta por decidir si incluirá en la subasta que ya está en marcha los 6.500 millones de hipotecas basura, ya que ha recibido diversas ofertas de fondos de inversión. De hecho, fuentes financieras aseguran que han estudiado el cuaderno de venta de esta cartera más de 40 fondos.

Los principales interesados acudirán a la puja total del banco siempre y cuando el FROB abra de nuevo la mano y otorgue algún tipo de ayuda pública. Algo que toma fuerza debido a que con las oficinas de fuera de Cataluña, «sin limpiar», reduciría el precio a ofertar. En concreto, la ayuda consistiría en aprovechar los activos fiscales diferidos acumulados por Catalunya Banc por valor de 5.500 millones de euros (de los que unos 3.500 son monetizables y se incluyen en su capital).

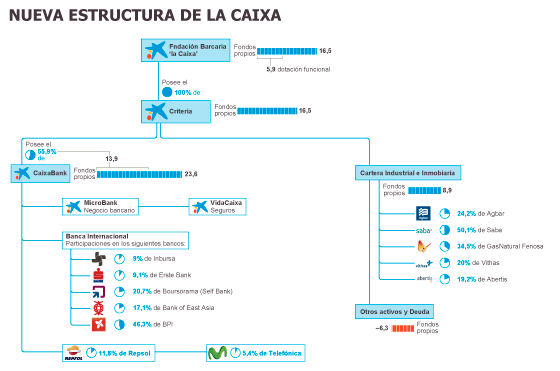

Fuentes financieras aseguraron a este periódico que los principales interesados por adquirir Catalunya Banc, que opera bajo la marca comercial Caixa Catalunya, son, sobre todo, Banco Santander y, después, Caixabank. El principal motivo es que Catalunya Banc supone un 11% de la cuota de mercado del sector bancario en Cataluña, su mayor atractivo para la entidad cántabra que preside Emilio Botín, y también el motivo por el cual La Caixa (que tiene actualmente el 32% del mercado catalán) no querría cedérsela. Además, la entidad catalana podría aprovechar el capital que le reportaría esta compra ante los requisitos pedidos por la normativa internacional, Basilea III; que penaliza la cartera industrial.

Santander, favorito

La percepción que hay en el sector es que una vez limpia, Santander es el favorito, por cuanto no ha hecho ninguna adquisición en España durante la crisis —si bien absorbió sus filiales, Banesto y Banif—, y los activos fiscales le permitirían reforzar sus niveles de solvencia de cara a las pruebas de esfuerzo europeas.

abc

_______________________________________________________________________

¿Que te parece este artículo?, Deja tu comentario

Nos gustaría completar este artículo con tu comentario. Además si lo consideras útil para tus amigos y seguidores compártelo utilizado los botones sociales.